أرامكوا اليوم جدة – البلاد

تبدأ سوق المال السعودية اليوم تداول سهم أرامكو بعد أضخم عملية اكتتاب في العالم، تجاوزت 25.6 مليار دولار مع إمكانية رفعها إلى 29.4 مليار دولار في حال جرى تنفيذ خيار التخصيص الإضافي للمؤسسات. وقالت البنوك المرتبة لإصدار أرامكو السعودية إن الشركة ستمارس خيار بيع أسهم إضافية بنسبة كلياً أو جزئيا. وبحسب بيان”سامبا كابيتال” و”الأهلي كابيتال” و”إتش.إس.بي.سي العربية السعودية” أن استخدام خيار بيع أسهم إضافية لم يجرِ بعد، وسيكون استخدامه متاحاً خلال أول 30 يوماً من بدء تداول السهم اليوم. وكشف وسيم الخطيب، رئيس الاستثمارات المصرفية في الأهلي كابيتال، والمستشار المالي والمنسق الرئيسي للاكتتاب، أن خيار التخصيص الإضافي للأسهم،في اتمامه، سيرفع حجم الطرح إلى 29.4 مليار دولار ستمثل نسبة 1.7% من أسهم الشركة، واصفاً قيمة الطرح بأنها قيمة تاريخية وتعد الأضخم في تاريخ بورصات العالم. ووصف انطلاق تداول سهم أرامكو اليوم في سوق الأسهم السعودية، بأنه “يوم تاريخي”،

موضحاً أن “شريحة الأفراد من المكتتبين السعوديين سيجري تخصيص أسهم مجانية لهم بواقع سهم عن كل عشرة أسهم مخصصة للأفراد في حال عدم التصرف بها خلال مدة 180 يوماً من بدء التداول، بحد أقصى 100 سهم مجاني لكل شخص، وسيكون تخصيصها للمكتتبين المنفردين أو عبر اكتتاب الأسرة الواحدة، بحيث يحصل كل مكتتب فردي أو من الأبناء على الأسهم المجانية “فالجميع سيحصلون على أسهم مجانية”. وتوقع أن تدخل الصناديق غير النشطة، بقيمة تتراوح بين 1.4 مليار دولار و2.4 مليار دولار، عند ضم السهم إلى مؤشر الأسواق الناشئة ، متوقعا أن تواصل المؤسسات الطلب القوي على سهم أرامكو عند بدء تداوله في سوق الأسهم السعودية”.

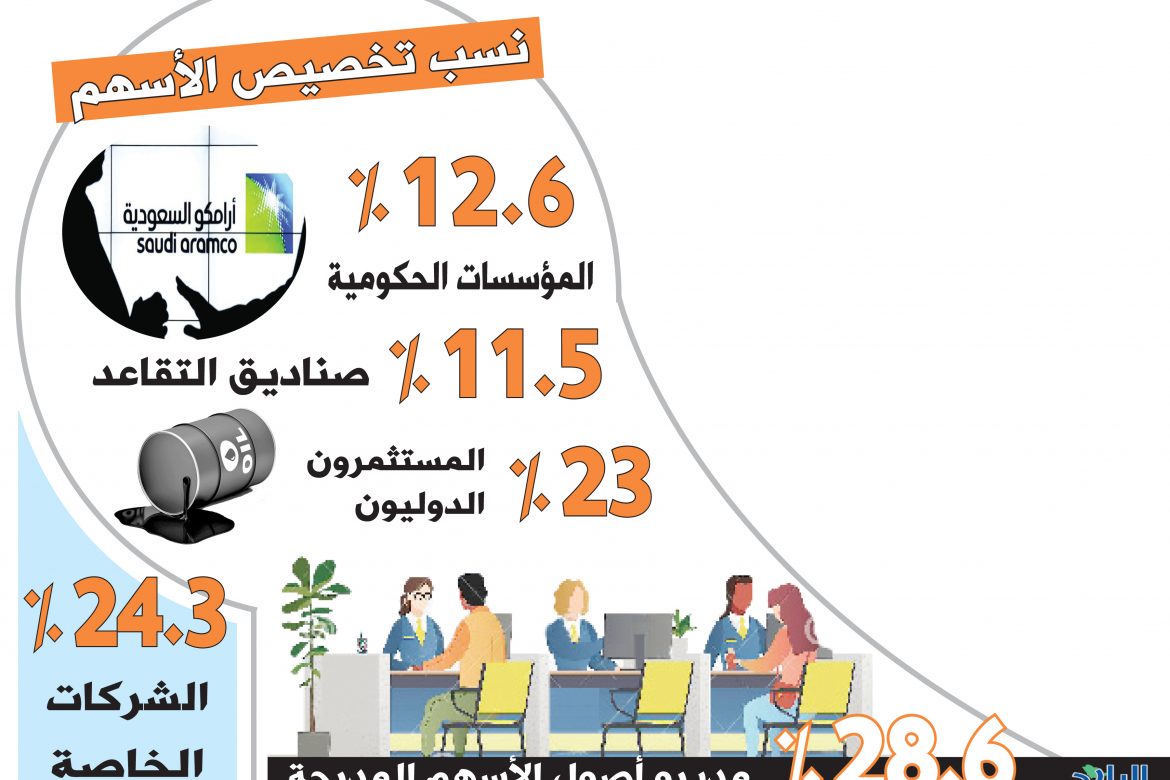

وقال إن الاكتتابات في العالم تشهد دائما زخماً قوياً للطلب في آخر 48 ساعة، وتمثل ذلك في اكتتاب أرامكو “بوصول تجاوب المستثمرين إلى 397 مليار ريال من المؤسسات كان منها حوالي 200 مليار ريال في آخر يوم، ووصل عدد المكتتبين الإجمالي من فئة المؤسسات 2700 مستثمر ، مشيرا إلى أن الإقبال على سهم أرامكو اتسم بالتنوع بين صناديق خاصة وصناديق تقاعد، ومن مديري الأصول والجهات الحكومية والمستثمرين الدوليين والصناديق السيادية والشركات الخاصة، واصفا هذا التنوع بأنه ممتاز جدا للسهم وأدائه المستقبلي.

بلغ مجموع طلبات الاكتتاب 446 مليار ريال، وبنسبة تغطية بلغت 465%.وأوضحت سامبا كابيتال، أن تمديد الفترة المحددة لمزاد الافتتاح لإدراج أسهم الشركة في سوق الأسهم السعودية “تداول”، وذلك لفترة إضافية وبواقع (30 دقيقة) وفقاً للإجراء المعمول به في معظم الأسواق العالمية، من شأنه أن يتيح المجال لتحديد السعر بطريقة أكثر فعالية عن طريق تقديم وقت إضافي للمساهمين في السوق، لوضع أوامر البيع والشراء، والتي ستنعكس بدورها على سعر الافتتاح.

ولفتت “سامبا كابيتال” إلى أن عملية إيداع الأسهم لجميع المكتتبين، والذين فاق عددهم 5 ملايين مكتتب من الأفراد، قد تم تنفيذها بالكامل بعد أقل من 18 ساعة فقط من إعلان حجم الطرح وسعر الطرح النهائي وعملية التخصيص، في خطوة نوعية تفوقت عالميا، حيث تم الانتهاء من ردّ فائض الاكتتاب للمكتتبين الأفراد يوم الجمعة الماضي.